國內銅庫存持續減少 銅消費疲軟!

4月份,高企的銅價、國內疫情使得銅下游消費平淡。5月份是國內銅消費的傳統淡季,目前,留給市場炒作銅消費旺季、驅動銅價上漲的時間已然不多。

銅進口虧損逐漸收斂

3月下旬以來,國內銅庫存出現持續減少的勢頭。截至4月1日,上海期貨交易所(以下簡稱上期所)銅庫存減少至9.3萬噸,較3月上旬減少7萬噸左右。盡管銅庫存在4月8日又增加至96581噸,但遠低于去年同期的19.4萬噸。

3月31日,上海保稅區銅庫存減少至22萬噸,較3月上旬減少2萬噸左右,盡管4月7日增加至22.7萬噸,但也遠低于去年同期的43萬噸。3月28日,上海、廣州等地的銅社會庫存也一度減少至12.14萬噸,較3月上旬減少7萬噸左右。4月7日,銅社會庫存增加至13.15萬噸,但也低于去年同期的34萬噸。3月中下旬,上期所銅庫存、保稅區銅庫存和國內社會庫存共計減少16萬噸左右。

海外方面,4月初,倫敦金屬交易所(LME)銅庫存從3月初的7萬噸,增加至9.4萬噸,4月7日,銅庫存繼續增加,突破10萬噸;COMEX銅庫存從3月初的6.3萬噸,增加至4月初的6.8萬噸。

從洋山銅溢價來看,銅進口需求并不強勁。截至4月7日,洋山銅溢價為10美元~30美元/噸的低位,去年同期為48美元~60美元/噸。LME銅現貨價格較3個月銅價轉為貼水,意味著LME銅現貨供應轉為寬松。截至4月6日,LME銅現貨價格較3個月銅價貼水18.25美元/噸。

從國內銅現貨升貼水和基差結構來看,兩者都保持一定幅度的溢價。截至4月7日,長江市場和上海市場1#精煉銅升水分別報260元~300元/噸和110元~200元/噸,以長江市場和上海市場現貨價格測算的基差分別為480元/噸和310元/噸。

3月份,國內銅消費疲軟,一方面是因為高銅價對銅消費的抑制作用;另一方面是因為江浙滬地區部分銅加工企業受到疫情影響,例如江蘇宜興地區部分電纜企業開工率下降。

從終端消費行業來看,今年前兩個月,空調產量同比僅增長3.9%。電網投資同比增長37.6%,但是今年電網投資增長主體是特高壓項目,對銅消費拉動較小。新能源汽車產銷量同比大幅增長,但是環比大幅下降。中國乘用車聯合會數據顯示,3月末,乘用車廠家批發銷售量同比增長31%,廠家零售銷售量同比下降5%。

國內降準降息預期升溫

須警惕無法兌現的風險

從國內穩增長兩條主線來看:一是房地產修復。目前,房地產市場較前兩個月或去年年底出現明顯改善。房地產政策調控放松,但能否刺激房地產市場重新繁榮還是未知數,對銅消費拉動并不明顯。截至4月3日當周,30個大中城市商品房成交面積為254.72萬平方米,同比下降超過48%,環比上漲21.4%,但依舊處于低位。百城土地成交面積環比下降30.6%。二手房價環比下跌0.2%,土地溢價率環比下降0.8%。

二是基建投資發力情況。截至4月5日,地方專項債合計發行12980.6億元,累計發行進度35.6%。3月29日,國務院常務會議提出,抓緊下達剩余專項債額度,向償債能力強、項目多儲備足的地區傾斜;去年提前下達的專項債額度5月底前發行完畢,今年下達的專項債額度9月底前發行完畢。但是,如果房地產沒有崛起,基建投資對銅和其他大宗商品消費的拉動作用很小。

4月份,市場對央行降息降準的預期有所升溫。4月6日,國務院常務會議提出,決定對特困行業實行階段性緩繳養老保險費政策,加大失業保險支持穩崗和培訓力度;部署適時運用貨幣政策工具,更加有效的支持實體經濟發展。會議指出,要適時靈活運用再貸款等多種貨幣政策工具,更好地發揮總量和結構雙重功能,加大對實體經濟的支持。市場預計,4月份或5月份,中國人民銀行可能會降息或降準。

當前,全球宏觀環境與2018年相似。回顧2018年,由于中美兩國貨幣政策背離(中國寬松而美國收緊),導致中美兩國利差大幅收窄,限制了國內貨幣政策寬松的空間。當前,中美10年期國債利差收窄至不到50個基點,這與2018年10月份接近。筆者認為,美國貨幣收緊,對中國貨幣寬松會帶來掣肘。從2018年的經驗來看,這限制了貨幣寬松的形式。2018年,國內貨幣政策繼續強調中性,降準注重定向和結構性,市場沒有形成降息等貨幣寬松加碼的預期。2018年末至2019年一季度,美聯儲逐漸轉向“鴿派”,外部約束放松,中國央行創設定向中期借貸便利(TMLF),打開降息預期,并在2019年1月份實施全面降準。所以,除非美聯儲貨幣政策重新轉為寬松,否則國內貨幣政策很難大規模寬松,更多是結構性的寬松。

4月份,銅現貨依舊升水,銅的社會庫存保持低位,保稅區的銅庫存一度明顯減少。筆者認為,主要是海外銅供應偏緊,導滬倫比價偏低,進口大幅虧損,甚至在人民幣階段性貶值的情況下,銅出口有利可圖。3月下旬至4月上旬,國內銅的社會庫存和保稅區庫存減少的數量,和LME銅庫存增加的數量一致。因此,盡管國內銅消費不佳,但是國內冶煉廠通過出口,實現國內外市場再平衡。截至4月6日,銅的滬倫比值已經基本平衡,進口銅基本上不再虧損。

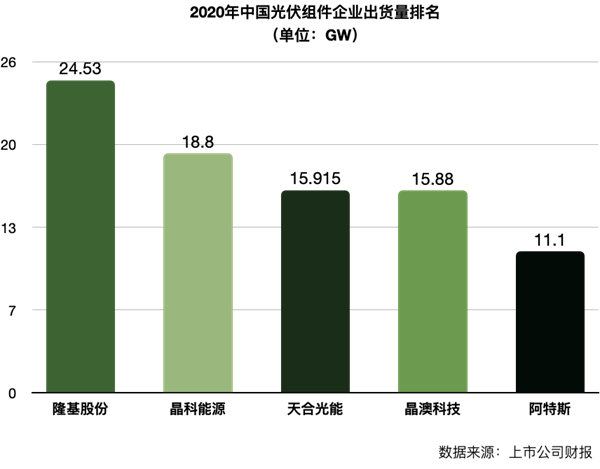

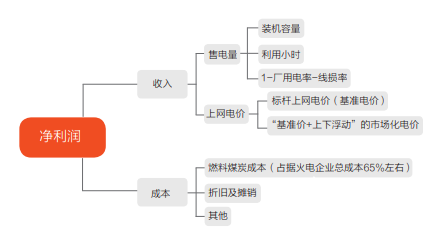

筆者認為,進口銅精礦加工費持續上漲,表明海外銅精礦供應增長的勢頭尚未中斷,再加上銅冶煉的副產品硫酸和黃金的價格居高不下,國內精煉銅產量將保持穩健增長。但是,目前來看,銅消費難有超預期表現,在國內部分城市政策松綁下,房地產銷售量同比依然偏弱。基建投資對銅消費拉動不及房地產。新能源汽車產銷量同比大幅增長,但是環比大幅下降。風電和光伏發電裝機容量的提升,可以促進銅消費,但不足以徹底改變傳統領域銅消費疲軟的格局。

從宏觀環境來看,海外國家經濟滯脹的風險越來越大,而國內穩增長的基調沒有改變,市場甚至對降息、降準的預期繼續發酵,使得銅的投資需求保持旺盛的勢頭,短期銅價還將處于高位。值得注意的是,中美兩國利差縮窄,會制約國內貨幣政策放松的空間,如果降息、降準預期落空,銅的宏觀支撐因素將弱化。

(作者單位:寶城期貨金融研究所)

免責聲明:本網站內容主要來自原創、合作媒體供稿和第三方自媒體作者投稿,凡在本網站出現的信息,均僅供參考。本網站將盡力確保所提供信息的準確性及可靠性,但不保證有關資料的準確性及可靠性,讀者在使用前請進一步核實,并對任何自主決定的行為負責。本網站對有關資料所引致的錯誤、不確或遺漏,概不負任何法律責任。任何單位或個人認為本網站中的網頁或鏈接內容可能涉嫌侵犯其知識產權或存在不實內容時,應及時向本網站提出書面權利通知或不實情況說明,并提供身份證明、權屬證明及詳細侵權或不實情況證明。本網站在收到上述法律文件后,將會依法盡快聯系相關文章源頭核實,溝通刪除相關內容或斷開相關鏈接。

產業經濟排行榜

-

2022-04-19 15:44

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:31

產業經濟熱門推薦

-

2022-04-19 15:44

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:31